皆さん、こんにちは。

Bobです。

実は私もしがない投資家の端くれです。

素人ながらに細々やっているのですが、

やはり資産の浮き沈みは気になります。

米国相場に身を置く人達も直近の相場の混乱にやきもきしているはず。

本日は全体相場について所感を述べていきたいと思います。

素人ながら・・・

1980年代のデジャビュ・・・

今年は米国の将来を決定づける年になりそうですね。

1980年代の悪夢が再び。

具体的には財政赤字の中で、金利上昇に伴ってドル高が進行する恐れがある点だと思っています。

ちなみにこれは経済学のセオリーに逆行する現象です。

というのも財政赤字が積み重なるということは当然その国の破綻の恐れが高まります。

通常はその国の国債の買い入れや、通貨の価値に影響を与えます。

破綻すると思っている国の借金を負担したり、通貨を手に入れたいと思いますか?

財政赤字が続いているのに金利が上昇しなかったり、通貨の価値が高まることは以上なのです。

なぜそうなるか詳しい話は別途説明機会を置いとくとして、

それでも維持できる理由は基軸通貨の発行権を有する国だからでしょう。

私達はリスクフリーレートという甘言に甘えきっているのです。

キーワードは「インフレ」「リセッション」

今回FRBをハト派から前のめりなタカ派に転身させた元凶は「インフレ」です。

しかも1980年代に襲った高インフレを彷彿させる程のクラスです。

その大きさは2021年のたった一年で6.8%!(この大きさの凄さは別記事で)

そして元凶であるが、小手先でコントロールできそうも無いこの「インフレ」。

もしインフレ高進が止まらなかったら。

基軸通貨ドルの信任を失えない状態で、インフレによるデフレ圧力から、

貿易収支赤字の出血を止める手立てはあるのでしょうか。

インフレがある基準を越えると購買意欲を超え、価格転嫁との損益分岐点を超えてしまいます。

当然、企業の収益が落ち込むので業績が悪化します。(もちろん株価も落ちます。)

業績が悪化するとその従業員の給料も下がります。

物価は上がるは給料は下がるはで消費性向は大きく落ち込みます。

こうなるといわゆる景気後退局面。

負のループに落ち入る「リッセッション」と言われる状態になります。

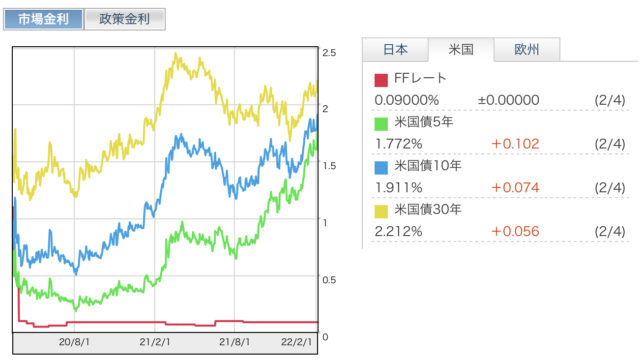

今年は今まで以上に「金利」が大事!

長期金利は経済の体温計と言われています。

基軸通貨ドルを担う米国の体調は全世界に波及します。

そしてFRBは政策金利を上げて、金利上昇傾向や完全雇用の見通し、高いCPIから景気の異常加熱を未然に防ごうとしています。

政策金利の上昇は信用を著しく縮小させる効果があります。

銀行の借り入れ、株の信用取引のブレーキがかかるため。

そして釣られて国債の金利が上がるため、リスク資産と比べて投資冥利が上がります。

株を買うよりリスクフリーとされる米国債を買おうとなるわけです。

株の理論株価の式はご存知でしょうか。

式は以下の画像のようになります。

分子が「実質金利+リスクプレミアム」から「企業の成長率」を引いた物になります。

(インフレ率は相殺されます。こちらに関しても別記事で説明)

つまりこの式からの示唆として・・・

・企業の成長率が実質金利の上昇率を超えられるか。

・投資家全体のリスクプレミアム(期待収益率)がどれだけになるか。

にかかっていることがわかります。

金利上昇にも良い上昇と悪い上昇がありどちらになるかは今の所誰にもわかりません。

悪い上昇であれば一般的な企業の成長率を見込むことが難しくなってきます。

その場合は迷わずリスク資産から手を引くことをお勧めします。

また、金利が思ったよりも上がらないというシナリオも十分考えられます。

コナンドラム(謎)というやつです。

対策を考察

対策としてはどかかにプラザ合意並みのパワハラをしないと無理そうじゃないかと。

半導体の覇権を巡って争っていた日本のバブルという痛みが少なからず改善に寄与したと思っています。

ただ当時と違うのは世界第二位の経済大国が属国日本ではなく中国であること。

今は?習近平は米国に敵意を剥き出しにしている。

私が将来を期待しているパランティアが金の現物を保有した意味がわかるような気がします。

通貨の発行権があるのでありえませんが、デフォルトした場合は国民の資産は全て差し止められて紙っぺらになる可能性がありますから。

金の先物は無意味なので金の現物を持たないといけない。

金庫の保守費用(土地代・防犯費用など)があるので一般人には無理ですね。

マトメ

いかがでしたでしょうか。

はっきり言ってこれからの世界の情勢を自信を持って正確に読める人は0なのでは無いでしょうか。

それぞれがそれぞれのポジションでベットする他ない状況だと思います。

私的には債権や金などに興味が無いので、今まで通りリスク資産にかける予定です。

(特に米国株に未来を託すつもり)

ただ今の金利相場の上でのセオリーはリスク資産を押さえて、米国債と金の割合を調節することにあると思います。

金は価値の保存として最も安全な資産と言えます。

現金も株も価値が目減りする状況は十分にあり得る。

私がリスク資産である株にかける理由を論理的に説明する(言い訳するw)ならば、強力なインフレ圧力と同時に発生する強力なデフレ圧力でしょう。

ツイッター創業者のジャック・ドーシーさんは「ハイパーインフレが全てを変える」とツイートしているそうです。

その言葉の裏にはデフレ圧力があるのでは無いかと推測しています。

物価が高くなればコストを下げようとする。

コストを下げる方法は?の解が鍵を握るでしょう。

私はAIとITテクノロジーが織りなす新たなテクノロジーがその鍵だと思っています。

なのでポートフォリオはハイテク企業に偏らせています。

再生可能エネルギーの行方、ビックデータの活用、AIの自律稼働・・・

インフレと共に人件費が嵩み始めますが、それをヘッジするためのテクノロジーが必要です。

例えばテスラ社は人型ロボットを開発していますが、これらに食わすエネルギーが持続可能ではるかに低コストになったら?

人間が食す食べ物や水の方が遥かに高価になったら?

はたまた暗号資産による最小構成の金融システム、最小政府が実現できるようになったら?

恐らく世界のあり方が変わるでしょう。

金利上昇=株安の構図は正しくなく、実際は不確実性の低下=株安と言われる人もいます。

今、不確実性は逆に上がっていっているのではないでしょうか。

上記はあくまで個人の感想です。

リスク資産への程々に。

それではグッドラック!

コメント